Immobilie verkaufen – Welche Steuern sind zu beachten?

Immobilien und Grundstücke sind als attraktive Geldanlagen in aller Munde. Den Traum von der eigenen Immobilie teilen sich viele Menschen. Und wenn gekauft wird, dann wird auch verkauft. In der aktuellen Situation nutzen viele Eigentümer die Gunst der hohen Preise und verkaufen Ihren Immobilienbesitz gewinnbringend. Wie so häufig können Sie sich beim Verkauf einer Immobilie aber nicht nur über den Gewinn freuen, sondern müssen auch steuerliche Sachverhalte beachten. Der Handel mit Immobilien kann unbeabsichtigt zu steuerlichen Nachteilen führen, wenn Sie sich nicht ausreichend informieren. Gleichermaßen können hohe Steuerzahlungen vermieden werden, wenn Sie grundlegende Empfehlungen beachten. In diesem Beitrag werden wir erläutern, welche Steuern beim Verkauf einer Immobilie anfallen können und wie diese bestmöglich vermieden werden.

Steuerlast von Käufer und Verkäufer

Wird eine Immobilie verkauft, gibt es einen Käufer und einen Verkäufer. Welche Steuern Sie zahlen müssen ist stark davon abhängig auf welcher Seite Sie stehen. In diesem Beitrag befassen wir uns mit den steuerlichen Fragen beim Verkauf einer Immobilie. Dennoch soll erwähnt werden, dass beim Kauf einer Immobilie steuerliche Verpflichtungen auf den neuen Besitzer zukommen. Der Käufer muss immer die sogenannte Grunderwerbsteuer in Höhe von 3,5 – 6,5 % des Kaufpreises zahlen. Sofern es sich um einen gewerblichen Kauf handelt, wird u.U. zudem noch Umsatzsteuer fällig. Nachfolgenden beziehen wir uns auf die steuerlichen Belange für Verkäufer.

Immobilien privat verkaufen – Wann müssen Steuern gezahlt werden?

Erstaunlicherweise muss man feststellen, dass der Verkäufer einer Immobilie vergleichsweise einfach eine Steuerlast umgehen kann. Zunächst ist zu beachten, dass Sie nur Steuern zahlen müssen, wenn mit dem Verkauf ein Nettogewinn erzielt werden konnte. Und sogar der Gewinn muss nicht zwangsweise versteuert werden. Bei allen privaten Immobilienverkäufen gilt, dass der Verkauf nach einer Frist von 10 Jahren steuerfrei bleibt. Mit dieser Frist von 10 Jahren ist gemeint, dass die Immobilie für diesen Zeitraum in Ihrem Besitz gewesen sein muss. Wird eine Wohnung, ein Haus oder ein Grundstück innerhalb dieser Zeit verkauft muss die sogenannte Spekulationssteuer gezahlt werden. Die Höhe der Steuer ist abhängig vom persönlichen Steuersatz. Vor dem Hintergrund, dass ein Immobilienkauf in aller Regel ein langfristiges Investment ist und ein Großteil der Immobilienbesitzer diese „Haltefrist“ ohnehin problemlos erreicht, fällt die Spekulationssteuer in den seltensten Fällen an. Nach §23 EStG ist der Verkauf einer Immobilie nach 10 Jahren damit vollkommen steuerfrei!

Doch das deutsche Steuerrecht kennt noch ein weiteres Szenario, in dem auch bei Veräußerungen unter 10 Jahren ein steuerfreier Verkauf stattfinden kann. Gewinne aus einem privaten Immobilienverkauf sind immer dann steuerfrei, wenn die Wohnung oder das Haus selbst genutzt wurde. Die Immobilie kann steuerfrei verkauft werden, wenn Sie die Immobilie im Verkaufsjahr sowie den beiden vorherigen Jahren nur für private Zwecke verwendet haben. Dabei muss nicht zwingend der Eigentümer in der Wohnung oder dem Haus gewohnt haben. Als eigener Wohnzweck gilt es auch, wenn Kinder (Kindergeldberechtigt) oder Ehe- bzw. Lebenspartner in der Immobilie gewohnt haben.

Steuerpflichtiger Immobilienverkauf – Wie kann man dennoch Steuern sparen?

Falls die zuvor genannten Aspekte nicht auf Ihre Situation zutreffen, sind Sie möglicherweise dazu verpflichtet Steuern für den Verkauf zu zahlen. Zu beachten ist, dass die Spekulationssteuer nicht einfach in voller Höhe gezahlt werden muss. Im Steuerrecht wird stets auf das objektive Nettoprinzip geachtet. Demnach soll der Steuerpflichtige nur Steuern auf den tatsächlichen Gewinn zahlen. Wie bei anderen Steuerarten können in der Steuererklärung Ausgaben für den Immobilienverkauf angegeben werden, um somit die Steuerlast zu verringern. Es können die folgenden Aufwendungen abgesetzt werden:

- Maklergebühr

- Notarkosten

- Vorfälligkeitsentschädigung

- Grundbucheintrag

- Kostenpflichtige Erstellung eines Wertgutachtens

- Kosten für Werbeanzeige im Zusammenhang mit der Immobilie

- Reparatur- und Modernisierungskosten können unter gewissen Bedingungen abgezogen werden. Zu beachten ist, dass die Aufwendungen innerhalb der ersten drei Jahre nach dem Kauf der Immobilie entstanden sind. Zudem müssen die Ausgaben (exkl. Umsatzsteuer) mindestens 15 % der Anschaffungskosten übersteigen (sog. anschaffungsnahe Herstellungskosten).

Da die genannten Aufwendungen häufig mit hohen Zahlungen verbunden sind und bei vielen Verkäufen anfallen, können die meisten Verkäufer umfangreich Steuern einsparen. Welche Ausgaben Sie in Ihrem speziellen Fall angeben dürfen sollte mit einem Steuerberater abgesprochen werden. Somit können Sie vermeiden, dass essenzielle Ausgaben vergessen werden oder andere Fehler auftreten.

Der gewerbliche Verkauf von Immobilien

Bisher haben wir uns ausschließlich auf Veräußerungsgeschäfte im privaten Rahmen bezogen. Doch wie verhält es sich beim gewerblichen Verkauf von Immobilien? Immobilienbesitzer, die möglicherweise mehrere Immobilien besitzen und in höherer Frequenz kaufen/verkaufen, werden vom Finanzamt möglicherweise als gewerbliche Verkäufer eingestuft. Werden innerhalb von fünf Jahren drei oder mehr Immobilien mit einer Gewinnerzielungsabsicht verkauft, wird das Finanzamt von einer gewerblichen Tätigkeit ausgehen. Besonders für Verkäufer, die zwar mehrere Immobilien haben und damit handeln aber eigentlich keine gewerbliche Tätigkeit anstreben, kann es schnell zu Problemen kommen. Wird vom Finanzamt ein gewerblicher Handel festgestellt, müssen alle Gewinne nach §15 EStG als gewerbliche Einkünfte versteuert werden. Für Sie als Immobilienverkäufer bedeutet dies, dass Gewerbesteuer fällig wird. Die Gewerbesteuer muss vom Verkäufer bei einem gewerblichen Immobilienhandel gezahlt werden. Sofern möglich sollten Sie es also vermeiden in den gewerblichen Bereich zu rutschen. Eine gute Planung der Immobilienverkäufe kann verhindern, dass Sie irgendwann vom Finanzamt überrascht werden.

Immobilie geerbt und verkaufen – Was ist steuerlich zu beachten?

Falls Sie eine Immobilie geerbt haben kann es sein, dass diese verkauft werden soll. Bei der Veräußerung einer solchen Immobilie sind die Aspekte zu beachten, welche wir beim privaten Verkauf erklärt haben. Bei der Frage, ob Steuern gezahlt werden müssen sind demnach wichtig, wie lange die Immobilie im Besitz war und wie das Haus oder die Wohnung genutzt wurden. Bei einer Erbschaft ist zu beachten, dass nicht nur die Immobilie, sondern auch die Spekulationsfrist vererbt wird. Fristen werden also von Ihnen als Erbe übernommen und weitergeführt. Falls der Erblasser die Immobilie also schon über 10 Jahre in Besitz hatte, müssen Sie auch bei einem Direktverkauf keine Steuern zahlen.

Überblick – Steuern bei einem Immobilienverkauf

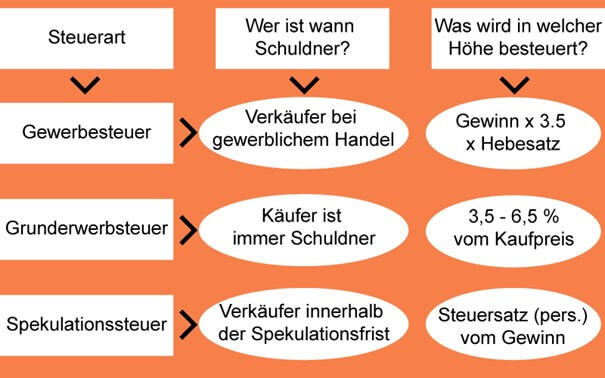

Abschließend möchten wir die genannten Steuern im Zusammenhang mit einem Immobilienverkauf übersichtlich darstellen. In der nachfolgenden Abbildung sind alle relevanten Steuern mit den passenden Angaben aufgeführt.

Fragen an einen Steuerberater

Wir hoffen, dass dieser Beitrag Ihnen dabei geholfen hat zu verstehen, was steuerlich bei einem Immobilienverkauf zu beachten ist. Falls der Verkauf einer Immobilie noch bevorsteht, wünschen wir viel Erfolg bei der Veräußerung. Bei steuerlichen Belangen ist es stets sinnvoll, einen qualifizierten Steuerberater zu konsultieren. Auch beim heutigen Thema kann eine steuerliche Fachkraft dabei helfen alle Abläufe schnell und gut abzuschließen. In einem ersten Beratungsgespräch können Sie sich von unserer Kompetenz überzeugen und Fragen stellen. Kontaktieren Sie uns doch einfach. Wir freuen uns auf Ihren Besuch in einer unserer Kanzleien in Düsseldorf oder Oberhausen.